您所在的位置:首页 - 科普 - 正文科普

净利扭亏后大手笔分红闯关科创板前夕先锋精科回应补流质疑

![]() 永杉

2024-08-13

【科普】

550人已围观

永杉

2024-08-13

【科普】

550人已围观

摘要8月16日,江苏先锋精密科技股份有限公司(以下简称“先锋精科”)将迎来科创板首发申请上会。先锋精科主营半导体刻蚀和薄膜沉积设备细分领域关键零部件的精密制造,尤其在刻蚀设备领域,公司是国内少数已量产供应7nm及以下国产刻蚀设备关键零部件的供应商,直接与国际厂商竞争。从构成来看,其客户都是半导体设备领域的龙头,包括北方华创、中微公司、拓荆科技、华海清科、中芯国际、屹唐股份等。身处国家重点支持的半导体设备领域,先锋精科近年来的发展可谓抓住了红利,2021~2023年复合增长率达到了14.74%。不过也

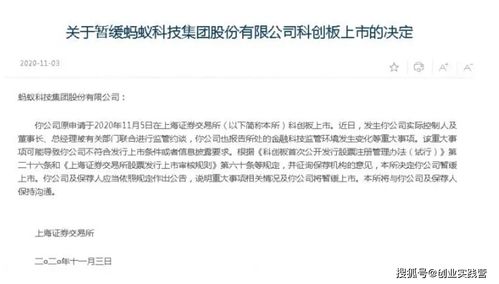

8月16日,江苏先锋精密科技股份有限公司(以下简称“先锋精科”)将迎来科创板首发申请上会。

先锋精科主营半导体刻蚀和薄膜沉积设备细分领域关键零部件的精密制造,尤其在刻蚀设备领域,公司是国内少数已量产供应7nm及以下国产刻蚀设备关键零部件的供应商,直接与国际厂商竞争。

从构成来看,其客户都是半导体设备领域的龙头,包括北方华创、中微公司、拓荆科技、华海清科、中芯国际、屹唐股份等。

身处国家重点支持的半导体设备领域,先锋精科近年来的发展可谓抓住了红利,2021~2023年复合增长率达到了14.74%。不过也不难发现,其体量仍然较小,去年公司营收约为5.6亿元,与该领域头部设备企业的规模不可同日而语。而且,由于行业周期性调整,公司2023年扣非净利润下滑近20%。

先锋精科的科技成色到底如何?行业周期性调整的影响是否还在延续?公司借助资本市场有哪些新布局?监管在问询中关注哪些风险要素?随着上会日期临近,先锋精科的“大考”即将来临。

行业周期下的业绩波动

在国产半导体大发展的背景下,先锋精科无疑是幸运的。

2020年,先锋精科的营收仍为2亿元左右,归属净利则是亏损状态。2021年,公司规模直接翻倍,营收达4.24亿元,归属净利实现1.05亿元。2022年、2023年,公司营收4.70亿元、5.58亿元,实现稳步增长。

通过前五大客户的变化,也能清晰地感受半导体设备行业增长给公司带来的影响。

2020年,中微公司是先锋精科的第一大客户,销售金额6313万元,占比31.32%;北方华创排在第二,销售金额5578万元,占比27.68%;公司对第三大客户中芯国际销售金额为2290万元,净利扭亏后大手笔分红闯关科创板前夕先锋精科回应补流质疑占比11.37%。

2021年,北方华创成为公司第一大客户,销售金额达到1.4亿元,占营收比重为33.46%;第二大客户是中微公司,销售金额为1.3亿元,占比30.92%;中芯国际是第三大客户,销售金额是3609万元,占比8.52%。不难发现,这一年对先锋精科来说是关键一年,对几大客户销售几乎都翻了一番。

而从北方华创和中微公司的表现看,2021年也是他们飞速发展的一年,两家公司的营收增速均在两位以上,净利润增速超过100%。这自然拉动了上游零部件厂商的订单。

8月12日,先锋精科证券部人士接受21世纪经济报道记者采访时透露,“公司自设立时起即与两家公司开展密切合作,并协助客户诸多设备经历了研发、定型、量产和迭代至先进制程的完整历程。”

不过,行业下行期,给先锋精科带来的业绩波动也是显而易见的。

2021年之后,尽管公司营业收入还在增长,2021年~2023年,分别为4.24亿元、4.70亿元、5.58亿元。但净利润连续下滑,三年内净利润分别为1.052亿元、1.048亿元、8027万元,其中2023年下滑较为明显。

先锋精科在招股书中解释称,2023年主要产品毛利下降,主要受半导体行业周期性及外部环境变化影响,上半年国内主要晶圆厂资本开支暂时减少,公司产能利用率降低;其次,公司产品结构变化,光伏产品收入占比上升而其毛利率相对较低,进一步拉低综合毛利率。

不过,自2023年第三季度起,半导体行业逐渐回暖,终端晶圆厂资本性开支复苏,公司半导体领域新订单有所增加,产能利用率持续恢复。2024年1~3月,公司主营业务毛利率显著回升,从上年末的26.32%回升至29.17%。

而从先锋精科的市场地位来看,其称“在半导体设备金属精密零部件领域处于国内行业第一梯队”,不过,其亦坦言,公司与国际领先企业之间在市场竞争力、市占率仍存在一定差距。

而从研发投入比例来看,2021年~2023年,公司研发占营收比例为5.08%、6.59%、6.51%。与同行业的富创精密、珂玛科技相比,先锋精科该项投入比例较低,2023年,前述两家公司研发费用率均超9%。

回应补流质疑

先锋精科此次寻求IPO上市,拟募资5.87亿元,分别投向靖江精密装配零部件制造基地扩容升级项目(1.6亿元)、无锡先研设备模组生产与装配基地项目(2.5亿元)、无锡先研精密制造技术研发中心项目(7465万元)、补充流动资金项目(9495万元)。

受到市场关注的是,公司将有一部分资金用于补流。更戳中投资者敏感神经的是,先锋精科在上市前曾进行大手笔分红。2021年,公司现金分红8267.5万元,2022年现金分红2500万元,合计超过1亿元。

从财务状况来看,截至2023年末,公司货币资金有2.8亿元,流动负债合计2.9亿元,经营性现金流净流入1.36亿元。在财务状况尚可的情况下,“补流”向来为市场诟病。在监管的第一轮问询中,公司也被问及补流的必要性和合理性。

值得注意的是,在公司刚IPO申报时,拟用于补流资金为2亿元,后在上会稿中调整募资规模,现补流金额降低为9495万元。

先锋精科在接受21世纪经济报道记者采访时也回应了这一敏感话题。其称,公司自2008年成立以来,专注于国内半导体装备赛道,保持稳定的内生式增长,此前一直未进行分红。2020年以来公司基于IPO整改规范和公司发展整体考量进行了数轮分红。“综合来看,公司分红资金主要用于实缴注册资本(最终回流回公司)、缴纳股改涉及的所得税,合计金额为6875.00万元,占分红总额的64%,其余回馈股东的现金分红金额仅占分红总额的不到40%。”

关于募集资金补流,先锋精科表示,公司预计的流动资金缺口是基于2022年和2023年的营运资金情况,参考同行业可比公司补充流动资金项目测算逻辑及报告期内理财金额峰值,预测2024年至2026年需补充的流动资金金额约9500万元。“考虑到2023年下半年开始半导体领域景气度的持续上行,公司业绩增长幅度显著加快,预计未来流动资金缺口可能在此基础上进一步加大,本次募集资金用于补流的数额是偏谨慎的。”公司相关人员表示。

Tags: 洛克王国技能石

版权声明: 免责声明:本网站部分内容由用户自行上传,若侵犯了您的权益,请联系我们处理,谢谢!联系QQ:2760375052

上一篇: 最高法慰问王佳佳法官家属

下一篇: 业绩高增长股名单:股上半年净利润预计翻倍

最近发表

- 特朗普回应普京涉乌言论,强硬立场引发争议与担忧

- 民营企业如何向新而行——探索创新发展的路径与实践

- 联合国秘书长视角下的普京提议,深度解析与理解

- 广东茂名发生地震,一次轻微震动带来的启示与思考

- 刀郎演唱会外,上千歌迷的守候与共鸣

- 东北夫妻开店遭遇刁难?当地回应来了

- 特朗普惊人言论,为夺取格陵兰岛,美国不排除动用武力

- 超级食物在中国,掀起健康热潮

- 父爱无声胜有声,监控摄像头背后的温情呼唤

- 泥坑中的拥抱,一次意外的冒险之旅

- 成品油需求变天,市场趋势下的新机遇与挑战

- 警惕儿童健康隐患,10岁女孩因高烧去世背后的警示

- 提振消费,新举措助力消费复苏

- 蒙牛净利润暴跌98%的背后原因及未来展望

- 揭秘缅甸强震背后的真相,并非意外事件

- 揭秘失踪的清华毕业生罗生门背后的悲剧真相

- 冷空气终于要走了,春天的脚步近了

- 李乃文的神奇之笔,与和伟的奇妙转变

- 妹妹发现植物人哥哥离世后的崩溃大哭,生命的脆弱与情感的冲击

- 云南曲靖市会泽县发生4.4级地震,深入了解与应对之道

- 缅甸政府部门大楼倒塌事件,多名官员伤亡,揭示背后的故事

- 多方合力寻找失踪的十二岁少女,七天生死大搜寻

- S妈情绪崩溃,小S拒绝好友聚会背后的故事

- 缅甸遭遇地震,灾难之下的人间故事与影响深度解析

- 缅甸地震与瑞丽市中心高楼砖石坠落事件揭秘

- 揭秘ASP集中营,技术成长的摇篮与挑战

- 徐彬,整场高位压迫对海港形成巨大压力——战术分析与实践洞察

- ThreadX操作系统,轻量、高效与未来的嵌入式开发新选择

- 王钰栋脚踝被踩事件回应,伤势并不严重,一切都在恢复中

- 刘亦菲,粉色花瓣裙美神降临

- 三星W2018与G9298,高端翻盖手机的对比分析

- 多哈世乒赛器材,赛场内外的热议焦点

- K2两厢车,小巧灵活的城市出行神器,适合你的生活吗?

- 国家市监局将审查李嘉诚港口交易,聚焦市场关注焦点

- 提升知识水平的趣味之旅

- 清明五一档电影市场繁荣,多部影片争相上映,你期待哪一部?

- 美联储再次面临痛苦抉择,权衡通胀与经济恢复

- 家庭千万别买投影仪——真相大揭秘!

- 文物当上网红后,年轻人的创意与传承之道

- 手机解除Root的最简单方法,安全、快速、易操作

- 缅甸地震与汶川地震,能量的震撼与对比

- 2011款奥迪A8,豪华与科技的完美结合

- 广州惊艳亮相,可折叠电动垂直起降飞行器革新城市交通方式

- 比亚迪F3最低报价解析,性价比之选的购车指南

- 商业健康保险药品征求意见,行业内外视角与实用建议

- 官方动态解读,最低工资标准的合理调整

- 东风标致5008最新报价出炉,性价比杀手来了!

- 大陆配偶在台湾遭遇限期离台风波,各界发声背后的故事与影响

- 奔驰C级2022新款,豪华与科技的完美融合

- 大摩小摩去年四季度对A股的投资热潮